Новости рынков |Опцион на переподиску в рамках IPO Fix Price использован на 11,5%

- 06 апреля 2021, 10:45

- |

Банк приобрел 3 055 000 GDR по цене размещения ($9,75).

Размер опциона составлял 26,75 млн GDR, или 15% от базового объема сделки. Базовый объем размещения составлял 178,37 млн GDR. При условии реализации опциона сумма сделки составила бы $2 млрд, а free float — 24,1%.

Теперь, после частичной реализации опциона, free float равен 21,3%, итоговый объем IPO — $1,77 млрд.

Including the exercise of the Over-Allotment Option, the total size of the Offering was 181,427,420 GDRs, representing 21.3% of Fix Price’s current total issued and outstanding share capital.

источник

сообщение

- комментировать

- 131

- Комментарии ( 0 )

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 06 апреля 2021, 08:29

- |

Гражданам вменят криптовалюту. За биткойны придется отчитываться перед ФНС

Законопроект по внесению изменений в Налоговый кодекс готовится ко второму чтению. В частности, в текущем виде он предполагает обязанность граждан информировать о владении криптовалютой, а не право, как это написано в уже действующем законе о цифровых финансовых активах (ЦФА). Ожидалось, что после многочисленных отрицательных отзывов законопроект претерпит существенные изменения. Судя по ответу ФНС одному из авторов замечаний, позиция службы остается неизменной. В случае утверждения такой позиции это станет началом жесткого ограничения криптовалюты в России.

https://www.kommersant.ru/doc/4760977

Нефть упала в цене и слегка придавила рубль

В понедельник цены на нефть упали на 5%, приблизившись к $61,5 за баррель. Инвесторы продают сырье на фоне решения ОПЕК+ увеличить добычу, а также ухудшения эмидемиологической ситуации в Европе и Индии, что грозит падением спроса на топливо. Падение цен на нефть в сочетании с ростом спроса на валюты со стороны Минфина оказывает негативное влияние на курс рубля, но доминирующую роль продолжают оказывать санкционные факторы.

https://www.kommersant.ru/doc/4761002

Доля иностранцев в госдолге России упала до уровня шестилетней давности

Доля зарубежных вложений в российские облигации федерального займа опустилась ниже 20% впервые с августа 2015 года. Главные причины — распродажи из-за угрозы санкций и крупные покупки ОФЗ госбанками, размывающие долю нерезидентов

https://www.rbc.ru/finances/06/04/2021/606ad8899a79474e5b473329

( Читать дальше )

Новости рынков |Бизнес-модель Fix Price понравилась инвесторам - мнения

- 05 марта 2021, 16:37

- |

Инвесторы по достоинству оценили уникальность бизнес-модели компании, ее перспективы роста и профессионализм команды менеджмента. Сделка закрылась по верхней границе ценового диапазона, а компания была оценена на уровне лучших западных аналогов и с большой премией к российским компаниям сектора розничной торговли

управляющий директор по инвестициям "ТКБ Инвестмент Партнерс" Владимир Цупров:

В российском ритейле ничего близкого нет, по крайней мере из публичных компаний. Может быть, они рекордсмены по рентабельности на собственный капитал в мире. По своей модели они ни на кого не похожи, то есть аналогов в России нет, именно с точки зрения инвестиционного кейса

У них в ритейле такие истории есть, поэтому им легче было это понять и оценить, чем российским инвесторам

аналитик ГК "Финам" Сергей Кауфман:

На наш взгляд, инвесторам скорее интересен не ритейл, а любые растущие истории. Fix Price как раз является таковой

Мы считаем капитализацию в 8,3 миллиарда долларов избыточной даже для таких темпов роста и оцениваем справедливую капитализацию в 6,85 миллиарда долларов. Безусловно, если в ближайшие несколько лет Fix Price сможет поддерживать текущие темпы роста, то компания сможет оправдать свою капитализацию при размещении. Однако риски в виде нарастающей конкуренции со стороны жёстких дискаунтеров, а также менее развитого, чем у конкурентов, онлайна могут воспрепятствовать этому

источник

Новости рынков |ГДР Fix Price начнут торговаться на Московской бирже с 10 марта

- 05 марта 2021, 15:15

- |

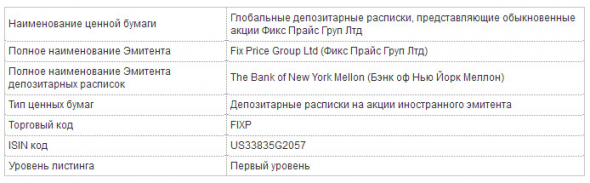

- «10» марта 2021 года как дату начала торгов в процессе обращения следующих ценных бумаг при условии начала торгов на Лондонской фондовой бирже (LondonStockExchange):

сообщение

Новости рынков |Спрос на IPO Fix Price превысил предложение в несколько раз - организатор

- 05 марта 2021, 10:54

- |

Размещение вызвало большой интерес со стороны инвесторов, в результате чего спрос превысил предложение в несколько раз. Инвесторы по достоинству оценили уникальность бизнес-модели компании, ее перспективы роста и профессионализм команды менеджмента. Сделка закрылась по верхней границе ценового диапазона, а компания была оценена на уровне лучших западных аналогов и с большой премией к российским компаниям сектора розничной торговли

Повышенный интерес проявили американские инвесторы.

Это можно объяснить тем фактом, что инвесторам из данного региона хорошо знакома бизнес-модель магазинов фиксированных цен и у них был опыт инвестирования в аналогичные компании. В общей сложности на американских инвесторов пришлось около 40% спроса, в то время как инвесторы из Великобритании обеспечили около трети всех заказов. На инвесторов из России пришлось более 10% общего спроса

Характерной особенностью последних российских сделок является высокая активность со стороны розничных инвесторов – эта сделка не стала исключением. На их долю пришлось менее 10% спроса, что в абсолютном значении является очень существенной суммой

В IPO поучаствовали якорные инвесторы — суверенный фонд Катара QIA, а также фонды под управлением BlackRock, GIC и APG, которые покупают акции по цене размещения на $150 млн, $150 млн, $100 млн и $75 млн соответственно (в сумме — $475 млн.). Исходя из параметров размещения, QIA и Blackrock по итогам сделки будут владеть примерно по 1,8% акций Fix Price.

Базовый объем предложения без опциона составляет 178 372 354 GDR — 21% уставного капитала, в случае реализации опциона на рынке будет обращаться 205 128 206 расписок.

источник

Новости рынков |Fix Price увеличил объем IPO до $2 млрд, размещает GDR по $9,75

- 05 марта 2021, 10:25

- |

Offer price set at USD 9.75 per GDR (the «Offer Price»), top end of previously announced range

Total offer size increased to USD 2 billion following strong investor demand

Fix Price увеличила объем IPO на фоне повышенного спроса инвесторов: в случае полного размещения количество глобальных депозитарных расписок (GDR) в свободном обращении составит 205,128 миллиона, или 24,1% уставного капитала ритейлера.

Цена размещения составляет $9,75/GDR — это верхняя граница ценового диапазона, которая соответствует капитализации компании в $8,3 млрд.

сообщение

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 05 марта 2021, 08:31

- |

Экспансия по твердой цене. Fix Price планирует расширение бизнеса в Белоруссии, Казахстане и Узбекистане

Российский продавец товаров по фиксированным ценам Fix Price в преддверии IPO, которое планируется провести на следующей неделе, пообещал инвесторам начать массированную экспансию на рынки Белоруссии, Казахстана и Узбекистана. Ритейлер может открыть в этих республиках более 3,8 тыс. магазинов — это почти в 12 раз больше действующих там точек сети. Но этот план потребует больших капитальных затрат, предупреждают аналитики.

https://www.kommersant.ru/doc/4713522

Эка система. Нефинансовый бизнес Сбербанка пока не окупается

Пока экосистема Сбербанка не оправдывает себя по части вклада в прибыль. Так, согласно международной отчетности (МСФО) банка за 2020 год, он получил бы убыток по сегменту нефинансового бизнеса, если бы не продажа 45% «Яндекс.Маркета». Положительный результат от сделки в 19,8 млрд руб. заложен в доходы этого сегмента (с учетом сделки — 8,6 млрд руб.). Впрочем, в перспективе потенциал для наращивания выручки от сервисов экосистемы у Сбербанка есть, считают эксперты, поскольку банк обладает крупнейшей клиентской базой.

https://www.kommersant.ru/doc/4713401

( Читать дальше )

Новости рынков |Fix Price может разместиться в рамках IPO по цене $9,75 за ГДР

- 03 марта 2021, 11:51

- |

Данная цена соответствует верхней границе первоначального диапазона $8,75-9,75 за ГДР.

Заявки инвесторов подаются 1-4 марта.

Окончательная цена предложения будет определена по окончании процесса формирования книги заявок и объявлена приблизительно 5 марта.

Начало торгов ГДР на Лондонской фондовой бирже и Московской бирже запланировано на 10 марта.

источник

источник

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 02 марта 2021, 08:32

- |

Reuters: США введут санкции против России 2 марта

США намерены ввести санкции из-за ситуации с оппозиционером Алексеем Навальным против России 2 марта (московское время на 8 часов впереди вашингтонского). Об этом сообщили два источника Reuters. По информации агентства, Вашингтон введет санкции в соответствии с двумя указами и одним законом: указом №13661 2014 года (введен после присоединения Крыма), указом №13382 2005 года (по борьбе с распространением оружия массового уничтожения) и законом 1991 года (о контроле над химическим и биологическим оружием).

https://www.kommersant.ru/doc/4711555?from=hotnews

Инвесторы потребовали от Дурова возместить десятки миллионов долларов за проект TON

Инвесторы фонда Da Vinci Capital направили основателю Telegram Павлу Дурову и другим топ-менеджерам компании уведомления о намерении подать иск против TON Inc. и Telegram Inc, сообщили источники Forbes. По информации издания, они хотят возместить около $100 млн за блокчейн-проект. По данным “Ъ”, Telegram получил письмо с требованием $20 млн. Инвесторы дали на компенсацию две недели и после этого они намерены обратиться с иском в суд в Лондоне.

https://www.kommersant.ru/doc/4711551?from=hotnews

БСК вернулась государству. Создан первый прецедент оспаривания сделки по приватизации

Апелляционный суд поставил точку в вопросе деприватизации крупнейшего в России производителя соды — Башкирской содовой компании. Теперь почти 96% предприятия перейдут Росимуществу, а ее мажоритарию «Башхиму» остается только обжаловать решение в кассации. Но собеседники “Ъ” в отрасли считают, что дальнейшее оспаривание маловероятно. Юристы согласны с тем, что шансы на успех в кассации невелики, и считают созданный прецедент по изъятию имущества опасным.

https://www.kommersant.ru/doc/4711482

Fix Price закрыла книгу перед IPO. Ритейлер собрал заявки инвесторов за один день

Российский ритейлер Fix Price, продающий товары с фиксированными ценами, за один день смог закрыть книгу заявок от потенциальных инвесторов, готовых выкупить акции сети в рамках запланированного на 10 марта IPO сети. Такой ажиотажный спрос может быть вызван обещаниями щедрых дивидендов: компания пообещала направить на эти цели как минимум половину чистой прибыли.

https://www.kommersant.ru/doc/4711423

Банки заняли у профессионалов. Сбербанк и ВТБ размещают сложные облигации среди квалифицированных инвесторов

В феврале эмитенты заметно увеличили активность на внутреннем долговом рынке. За месяц корпоративные заемщики привлекли свыше 290 млрд руб., на треть превысив результат февраля 2020 года. При этом на фоне запрета ЦБ на продажу сложных облигаций для широкого круга инвесторов Сбербанк и ВТБ активизировали реализацию их квалифицированным инвесторам. Это привело к росту среднего чека в несколько раз. Остальные пока воздерживаются от продажи таких продуктов, в том числе в ожидании прояснения регулирования сегмента.

https://www.kommersant.ru/doc/4711447

Онлайн-кинотеатр ivi готов изменить корпоративную структуру ради IPO

Ранее сервис был вынужден отложить размещение из-за законопроекта, который ограничивает иностранную долю владения в российских видеосервисах. В ivi могут использовать опыт «Яндекса»

https://quote.rbc.ru/news/article/603d1cb09a79470208f54a09

Новости рынков |Fix Price оценили для IPO в диапазоне $7,4-8,3 млрд

- 01 марта 2021, 11:19

- |

Объем сделки с учетом этих параметров может составить $1,5-1,7 млрд.

В сделке будет несколько якорных инвесторов — суверенный фонд Катара QIA, а также фонды под управлением BlackRock, GIC и APG, которые купят акции по цене размещения на $150 млн, $150 млн, $100 млн и $75 млн соответственно (в сумме — $475 млн.).

Формирование книги заявок завершится 4 марта.

Итоги сделки планируется объявить 5 марта.

Начало торгов на LSE и Московской бирже — 10 марта.

В рамках IPO планируется разместить до 170 млн GDR, также у организаторов есть опцион на доразмещение в стандартных пределах – 15% от объема сделки.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс